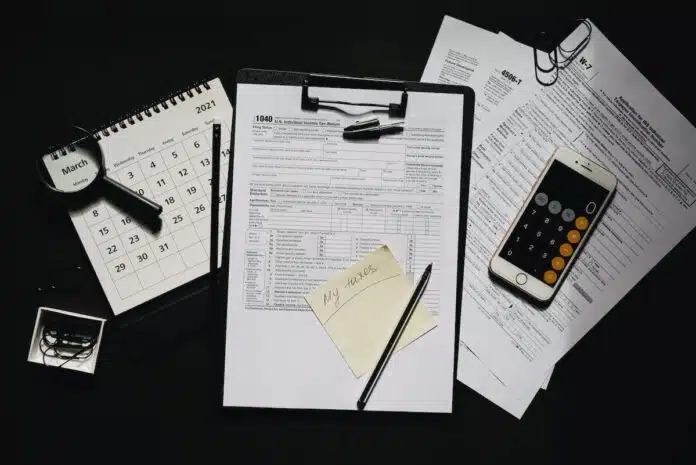

Plongeons-nous dans la complexité des déclarations fiscales liées aux activités de trading. Ce guide complet est conçu pour aider ceux qui naviguent dans les eaux souvent troubles de la fiscalité du trading. Il abordera les différentes étapes nécessaires pour déclarer correctement les revenus de trading. Des informations sur la législation actuelle, les différents types de revenus de trading et leurs implications fiscales, ainsi que des conseils pratiques pour éviter les erreurs courantes, seront inclus. Ce guide se veut être un phare dans l’océan de la conformité fiscale pour les traders, qu’ils soient novices ou expérimentés.

Au sein de ce guide complet pour déclarer vos revenus de trading, nous abordons maintenant la section consacrée aux différents types de revenus de trading à déclarer. Vous devez connaître les différentes catégories de revenus qui peuvent découler de vos activités de trading afin d’éviter toute erreur dans votre déclaration fiscale.

A voir aussi : Assurance vie et collectives : comprendre les types essentiels

Nous avons les revenus issus du day-trading. Ces derniers correspondent aux gains réalisés lors d’opérations sur des actifs financiers effectuées dans une même journée. Ils sont soumis au régime des bénéfices industriels et commerciaux (BIC) et doivent être déclarés en tant que tels.

Il y a les revenus provenant du swing-trading. Dans cette approche, les positions sont maintenues pendant plusieurs jours voire quelques semaines. Les gains ainsi générés relèvent aussi du régime BIC et doivent être déclarés comme tels.

A lire aussi : Comment se constituer un patrimoine ?

Vous devez prendre en compte les plus-values réalisées suite à la vente d’actifs financiers tels que des actions ou des cryptomonnaies. Ces plus-values entrent dans la catégorie des produits exceptionnels imposables et doivent être mentionnées lors de votre déclaration fiscale annuelle.

Il est impératif que vous identifiiez avec précision le type exact de revenu issu de chaque trade effectué afin d’assurer une conformité totale vis-à-vis des obligations fiscales en vigueur.

Dans notre prochaine section, nous aborderons les obligations fiscales liées à la déclaration des revenus de trading : un aspect souvent complexe mais crucial pour éviter tout problème avec l’administration fiscale. Restez à l’écoute pour obtenir des informations précieuses pour une déclaration des revenus de trading efficace.

Dans la suite de notre guide complet pour déclarer vos revenus de trading, nous allons explorer en détail les différents types de revenus à prendre en compte lors de votre déclaration fiscale. Il est crucial d’avoir une compréhension claire et précise des catégories de revenus qui peuvent découler de vos activités de trading afin d’éviter toute confusion ou erreur dans votre démarche.

Nous devons aborder les gains réalisés grâce au day-trading. Cette méthode consiste à effectuer des opérations sur des actifs financiers dans la même journée, généralement en exploitant les fluctuations rapides du marché. Les bénéfices issus du day-trading doivent être déclarés comme des bénéfices industriels et commerciaux (BIC). Assurez-vous donc que ces gains soient mentionnés correctement sur votre déclaration fiscale.

Il y a le swing-trading qui implique la détention prolongée d’une position pendant plusieurs jours voire quelques semaines afin de profiter des tendances à moyen terme. Les profits générés par cette approche doivent aussi être considérés comme des bénéfices industriels et commerciaux (BIC) et faire l’objet d’une déclaration appropriée.

Il faut prendre en compte les plus-values réalisées lors de la vente d’actifs financiers tels que des actions ou encore des cryptomonnaies. Ces plus-values sont considérées comme produits exceptionnels imposables et doivent donc figurer dans votre déclaration annuelle.

Pour vous assurer une conformité totale avec les obligations fiscales en vigueur, il est primordial que vous identifiiez avec précision le type exact de revenu généré par chaque trade effectué.

Dans notre prochaine section, nous aborderons en détail les obligations fiscales liées à la déclaration des revenus de trading. Ce volet est souvent complexe, mais il est crucial pour éviter tout problème avec l’administration fiscale. Restez attentif afin d’obtenir des informations précieuses qui vous permettront d’effectuer une déclaration des revenus de trading optimale et en toute conformité.

Dans la continuité de notre guide exhaustif pour déclarer vos revenus de trading, plongeons plus profondément dans les obligations fiscales qui entourent ces activités. Il faut souligner les obligations légales liées à la déclaration des revenus tirés du trading afin d’éviter tout problème avec l’administration fiscale.

Il faut souligner que tous les gains réalisés grâce au trading sont imposables. Qu’il s’agisse de bénéfices provenant du day-trading, du swing-trading ou encore des plus-values issues de la vente d’actifs financiers, toutes ces sommes doivent être correctement déclarées et soumises à l’imposition appropriée.

Lorsque vous effectuez des opérations de day-trading en exploitant les fluctuations rapides du marché, les bénéfices obtenus sont considérés comme des bénéfices industriels et commerciaux (BIC) et doivent être mentionnés sur votre déclaration fiscale en tant que tels. Assurez-vous donc d’inclure ces gains dans la section correspondante lors de votre déclaration annuelle.

De même, si vous pratiquez le swing-trading en conservant une position durant plusieurs jours ou semaines pour capitaliser sur les tendances à moyen terme, les profits générés seront aussi classifiés comme BIC et devront faire l’objet d’une déclaration adéquate lors de vos démarches fiscales.

Il ne faut pas oublier que toute vente d’actifs financiers entraînant une plus-value doit être signalée dans votre déclaration annuelle. Que ce soit pour des actions ou des cryptomonnaies par exemple, ces plus-values sont considérées comme des produits exceptionnels imposables.

Afin de vous assurer une conformité totale avec les obligations fiscales en vigueur, il est primordial d’identifier précisément la nature de chaque revenu généré par vos trades. Une erreur dans votre déclaration ou un oubli peut entraîner des conséquences fâcheuses et potentiellement des pénalités financières.

Dans notre prochaine section, nous aborderons en détail les modalités pratiques pour remplir votre déclaration fiscale liée aux revenus de trading. Ce sujet peut sembler complexe à première vue, mais comprendre les spécificités du processus vous permettra d’éviter toute confusion et d’optimiser votre déclaration fiscale.

Restez attentif car nos conseils avisés vous guideront tout au long du parcours vers une déclaration impeccable et conforme aux exigences légales. Prenez le temps nécessaire pour bien appréhender cette étape importante afin de protéger vos intérêts financiers et de prévenir tout désagrément avec l’administration fiscale.